Материал Кирилла Родионова, старшего специалиста группы исследований и аналитики PwC (PricewaterhouseCoopers), опубликованный в декабре 2017 года. Здесь мы приводим предисловие. Полностью публикацию можно скачать по ссылке.

Девятого декабря из порта «Сабетта» был отправлен первый танкер со сжиженным газом, произведенным на заводе «Ямал СПГ» . Запуск первой из трех очередей предприятия общей мощностью 16,5 млн т – несомненный успех, поскольку это первый СПГ-проект в России, в котором изначально контрольная доля принадлежала российским акционерам. Завод СПГ на Сахалине, введенный в строй в 2009 г., сначала реализовывался усилиями Shell, Mitsui и Mitsubishi; в 2007 г. в проект вошел «Газпром» – к этому моменту завод уже активно строился, а экспортные поставки СПГ были законтрактованы более чем на 70 %.

«Ямал СПГ» – далеко не единственный проект, который планировалось реализовать в России в последние десять лет. Запустить новые мощности по сжижению газа рассчитывали также «Газпром» (третья очередь «Сахалина-2», «Штокмановский СПГ», «Балтийский СПГ», «Владивосток СПГ»), «Роснефть» («Дальневосточный СПГ») и группа «Аллтек» («Печора СПГ»). Однако проекты «Газпрома», «Роснефти» и «Аллтека» так и остались на бумаге, и тому есть несколько причин. В первую очередь, сохранение ограничений на экспорт СПГ, который был частично либерализован в 2013 г.: право на него получили госкомпании, работающие на шельфе, а также компании, у которых в лицензиях на месторождения к 1 января 2013 г. было зафиксировано строительство СПГ-завода или отправка добываемого газа на сжижение . Помимо «Газпрома», этим критериям соответствовали «Новатэк» и «Роснефть», однако за их рамками осталась группа «Аллтек», еще с 2009 г. планировавшая возвести в Ненецком автономном округе СПГ-завод мощностью 4 млн т на базе Кумжинского и Коровинского месторождений . Чтобы получить право на экспорт, в мае 2014 г. «Аллтек» заключил с «Роснефтью» рамочное соглашение о создании совместного предприятия (СП). Тогда же в Госдуму был внесен законопроект, сдвигавший на 1 июля 2014 г. дату, по состоянию на которую в лицензиях на месторождения компаний должно было быть зафиксировано строительство СПГ-завода – это открывало «Печоре СПГ» доступ на зарубежные рынки. Однако документ получил негативные отзывы со стороны Минэкономразвития, Минэнерго и Минфина и поэтому не был принят.

К торможению СПГ-проектов привели и санкции. Так, в августе 2015 г. Бюро промышленности и безопасности Минторга США наложило запрет на поставку оборудования для Южно-Киринского месторождения проекта «Сахалин-3», которое должно было стать ресурсной базой либо для третьей очереди СПГ-завода «Сахалина-2», либо для проекта «Владивосток СПГ». Приступить к освоению этого месторождения невозможно без использования подводных добычных комплексов, которые производят норвежская Aker и американские Cameron, GE Subsea и FMC Technologies . Под санкции попал и «Газпромбанк», который должен был получить до 49 % в компаниях – операторах проектов «Балтийский СПГ» и «Владивосток СПГ», для того чтобы привлекать для них средства иностранных банков. Санкции частично ограничили и возможности «Новатэка» по поиску западного финансирования для «Ямала СПГ»: ключевыми партнерами здесь стали Экспортно-импортный банк Китая и Банк развития Китая, которые в апреле 2016 г. предоставили проекту кредиты на 9,3 млрд евро и 9,8 млрд юаней (в сумме около 12 млрд долл. США).

Еще одним неблагоприятным фактором стала высокая напряженность инвестиционной программы «Газпрома», приоритетом которой пока что остаются трубопроводные проекты («Северный поток-2», «Сила Сибири» и «Турецкий поток»). До их завершения проект третьей очереди СПГ-завода «Сахалина-2» вряд ли получит приоритет.

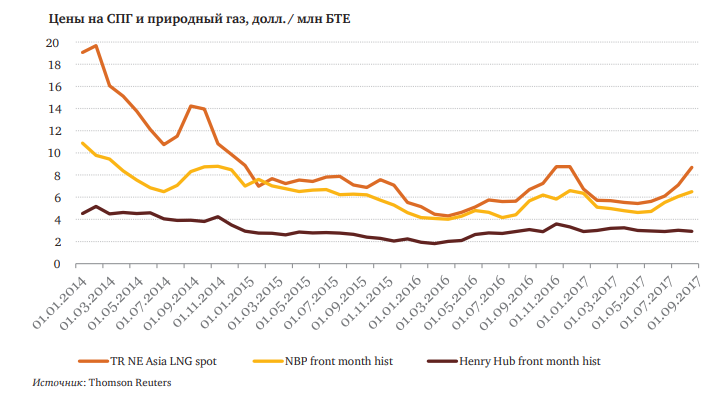

На эти проблемы накладывается затоваренность мирового рынка сжиженного газа: по оценке Международного энергетического агентства, к 2022 г. глобальное производство СПГ вырастет до 650 млрд куб. м в год в сравнении с 452 млрд в 2016 г., тогда как спрос достигнет лишь 460 млрд. Такой дисбаланс не на руку производителям, которым будет сложнее сохранять рентабельность в условиях падающих цен: за 2014–2016 гг. среднегодовые спотовые цены на СПГ в Азии (TR NE LNG Spot) снизились с 13,9 долл. США до 5,7 долл. США за миллион британских тепловых единиц, а спотовые цены на природный газ на британском хабе NBP и американском Henry Hub, к которым привязана стоимость контрактов в Европе и США соответственно, упали с 8,4 долл. США до 4,7 долл. США и с 4,3 долл. США до 2,6 долл. США (данные Thomson Reuters).

Правда, эти риски не отпугивают российские компании от новых проектов. В частности, «Новатэк» запланировал строительство СПГ-завода мощностью 18 млн т на соседнем с «Ямалом» полуострове Гыдан («Арктик СПГ-2»), «Газпром» же рассчитывает построить третью очередь СПГ-завода «Сахалина-2» и довести до конца проекты «Балтийский СПГ» и «Владивосток СПГ», пусть даже переведя последний в категорию среднетоннажных. В силе остаются и проекты «Роснефти», в том числе «Дальневосточный СПГ», от которого компания официально еще не отказалась. Время покажет, уготовлена ли этим планам лучшая судьба, чем большинству проектов последнего десятилетия.

Полная версия документа – на сайте PwC

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться